Облигации — это ценные бумаги, выпущенные эмитентом, с фиксированным доходом, торгующиеся на фондовой бирже и закрепляющие право инвестора на возврат инвестированных денег, по истечении оговоренного срока, и выплату процентов в это время.

Основными характеристиками облигаций являются: фиксированные процентные ставки (доходность) и фиксированный срок.

А теперь давайте отойдем от казенного языка, этого определения, и рассмотрим: кто есть кто, что они делают и какие у них мотивы.

Эмиссия — выпуск облигаций.

Эмитент — юридическое лицо, проводящее эмиссию.

Объем эмиссии — общая стоимость, всех, выпущенных эмитентом, облигаций.

Номинальная стоимость — сумма денег, которую эмитент облигации должен инвестору: «покупная цена» облигации.

Курсовая стоимость — цена облигации, по которой она, в данный момент времени, торгуется на бирже. Курсовая стоимость указывается в процентах от номинальной стоимости (100% = номинальная стоимость). Курсовая стоимость интересна только инвесторам, которые хотят продать свои облигации до окончания ее срока действия.

Купон — проценты по облигации. Эмитент выплачивает инвестору проценты ежегодно. Следует отметить, что по облигации нет сложных процентов. Соответственно, инвестор получает одинаковые выплаты ежегодно до истечения срока облигации.

Доходность — общий результат, ожидаемый инвесторами через определенный период времени (эффективная процентная ставка).

Кредитоспособность — показывает риск невыполнения эмитентом своих обязательств по облигации, перед инвестором.

Эмитент — это юридическое лицо, которое инициирует выпуск облигаций, предлагает их через биржу инвесторам, гарантирует возврат инвестиций и твёрдый процент дохода. Эмитентом облигаций может выступать государство, территориальное подразделение (федеральный округ, край, область, район, город), государственное или частное предприятие, корпорация. В зависимости от этого облигации делят на государственные и корпоративные. Цель выпуска облигации эмитентом — привлечение инвестиций.

Эмитент нуждается в капитале, он оценивает свои возможности со стороны гарантированной доходности, информируется о доходности подобных предложений на рынке и проводит эмиссию, т. е. выпускает свои облигации. Эмиссия имеет максимальную эмиссионную сумму. Это сумма которую получит эмитент, распродав все облигации этой эмиссии.

Инвестор — это юридическое или физическое лицо, принимающее условия эмитента и приобретающее у него через биржу облигации. Цель инвестора — получение дохода на свои инвестиции. Инвестором выступают: государства, государственные и частные компании и корпорации, инвестиционные и другие фонды, частные инвесторы.

Облигации эмиссии стандартизированы. Т.е. они все имеют:

- одинаковый номинал или стоимость. Облигации устроены так, что номинал — это не та сумма, по которой инвестор приобрёл облигации, а та, которую без учёта процентов доходности эмитент гарантирует к возврату инвестору. Сумма приобретения очень часто отличается от суммы возврата, т. е. от номинала. Я не буду сейчас подробно на этом останавливаться, у этой разницы есть веские причины.

- одинаковый срок погашения, т. е. время до которого эмитент будет платить инвестору проценты по этой облигации;

- одинаковый процент доходности, т. е. годовой процент, который гарантирован инвестору.

Коротко говоря, за каждой облигацией стоит ссуда (кредит), которую инвестор предоставляет эмитенту облигации.

Инвестор — это, так сказать, кредитор эмитента (должника). Эмитент обещает покупателю облигации регулярную выплату процентов (купон) в течение всего срока и погашение в размере номинальной стоимости в конце срока. Оплата купона и возврат номинальной стоимости твердо гарантированы условиями облигации.

Может ли быть, что эмитент не выполнит свои обязательства? Да может, и уже не раз бывало. Поэтому, чтобы обезопасить инвестора, а именно, чтобы он мог перед покупкой облигации взвесить свои риски и свои шансы существует оценка кредитоспособности эмитента.

Его проводит не "будь кто", а специальные рейтинговые агентства. Они изучают эмитента, особенности его бизнеса и т.д. и дают свое заключение, присваивая эмитенту рейтинг от AAA до D. При этом ААА — высокий рейтинг, низкий риск неисполнения обязательств. D — низкий рейтинг, высокий риск неисполнения обязательств. От степени риска, т.е. от рейтинга, зависит и величина купона и выше или ниже номинальной стоимости будет продаваться облигация на бирже.

При этом соответственно:

AAA — низкий купон, цена облигации выше номинала.

D — высокий купон, цена облигации ниже номинала.

Доходность облигаций зависит не только от рейтинга эмитента (как это стоит в описании к диаграмме), есть еще ряд факторов и среди них:

- от срока погашения облигации — чем он дальше, тем выше доходность. Соответственно краткосрочные облигации имеют более низкий купон, чем долгосрочные. Эмитенту выгоднее привлечь долгосрочные инвестиции и по этой причине величиной купона он стимулирует желание инвесторов к покупке его облигаций.

- от категории облигации — корпоративные имеют более высокую доходность, чем государственные. Но при этом государство имеет действенный рычаг поддержания своей платежеспособности — налоговую систему. При возникновении дилеммы расчёта по своим обязательствам, государство поднимает налоговое бремя. Корпорации такой возможности лишены. Однако речь идёт о сравнении доходности государственных облигаций с корпоративными облигациями из этой же страны.

- от ставки рефинансирования центробанка (ее еще называют ключевая ставка, учетная ставка), чем она выше, тем выше доходность государственных облигаций.

Понимание формирования и зависимости доходности поможет мне позже, при объяснении с какой доходностью считает инвестиционный калькулятор и как я ее получил. А пока, в качестве информации, самые «свежие» данные наиболее покупаемого вида облигаций — государственных облигации со сроком погашения от 10 лет.

На диаграмме представлена доходность государственных облигаций, со сроком погашения 10+ лет. Т.е. государство (должник) занимает деньги у инвесторов и обязуется по истечении 10 лет вернуть номинальную цену облигаций, а в течении всего периода платить купон в определенном размере:

США — 1,62%

Греция — 0,9%

и так далее, до Германии, которая платит — "минус" 0,28%.

Почему такой большой разброс процентов: от "плюс" 1,62, до "минус" 0,28?

Основными двумя причинами влияющими на размер купона являются:

— ставка рефинансирования центробанка

— рейтинг.

Так ставка Американского центробанка (FRS) выше чем в Еврозоне (EZB), США имеет на одну ступень ниже рейтинг, чем Германия и поэтому американский купон больше. США — единственная страна на диаграмме, не входящая в Евросоюз, и из-за разницы ставки рефинансирования центробанка, ее купон больше. Тогда почему разнятся купоны всех остальных стран, ведь они все из EU? Тут уже играет роль рейтинг, который имеет та, или иная страна. У Греции он самый низкий и ее купон самый высокий среди стран входящих в Евросоюз.

Если у США самый большой купон, то для расчётов в инвестиционном калькуляторе я и буду использовать доходность американского купона. Справедливости ради, я не возьму для калькулятора доходность купона только государственных облигаций и только со сроком погашения от 10 лет. Я сделаю своего рода портфолио из облигаций, в которое в равных пропорциях войдут государственные облигации с коротким и длинным сроком погашения, а также корпоративные облигации.

Таким образом портфолио собранно из одинаковых частей:

- государственных облигаций со сроком погашения 3 месяца

- государственных облигаций со сроком погашения от 10 лет

- корпоративных облигаций предприятий, кредитоспособностью Вaa, т. е. в шаге от высокого и в шаге от «мусорного» рейтинга. Это позволяет получить данные о доходности наибольшего числа корпоративных облигаций.

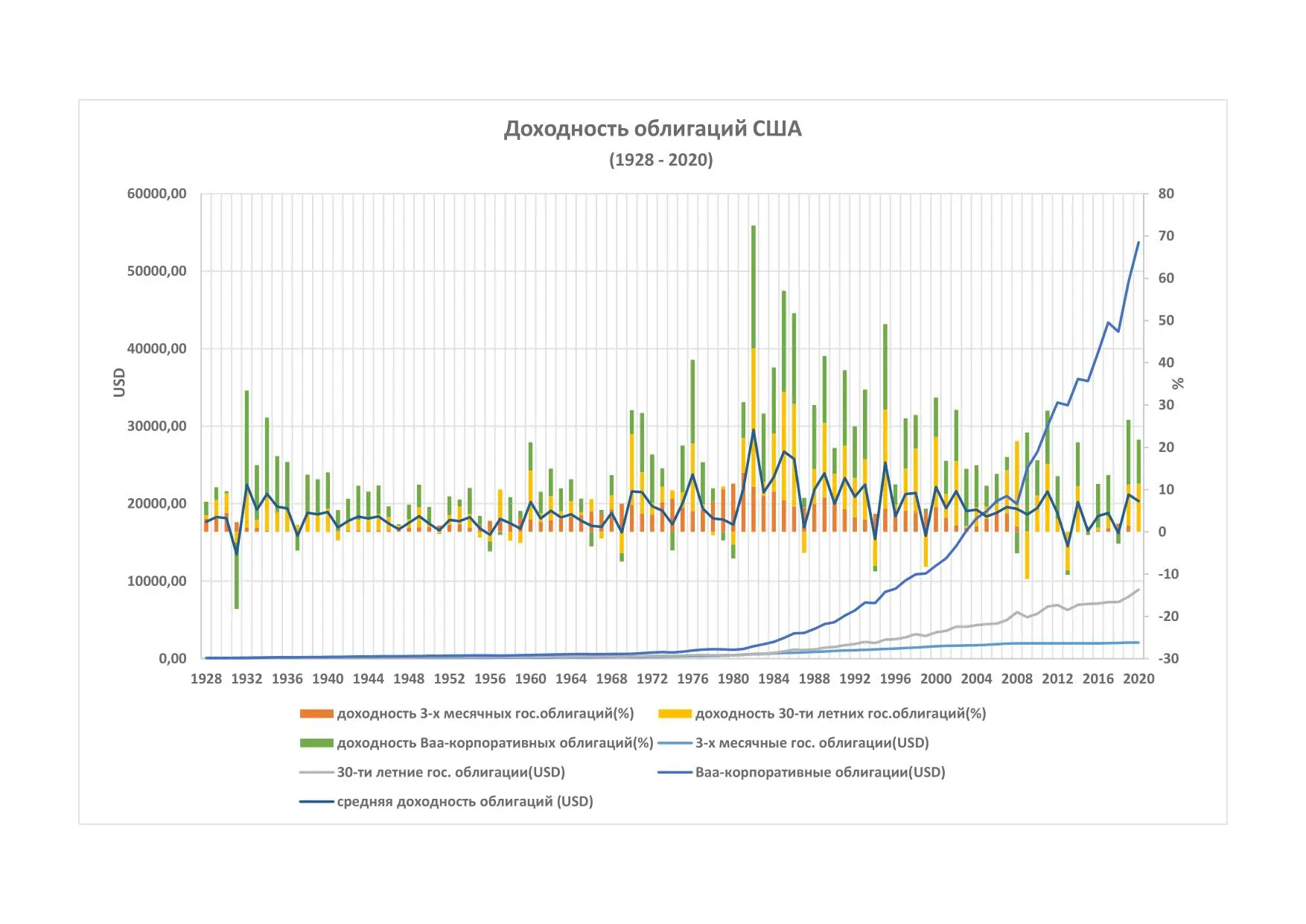

Данные по доходности каждой из частей портфолио за последние, без малого, 100 лет, мне предоставил Aswath Damodaran, преподаватель корпоративных финансов и оценки в Stern School of Business, Нью-Йорка. Он проделал колоссальную работу по сбору и систематизации данных, ну, а я придумал таблицу и два дня инвестировал в графическое воплощение данных.

Диаграмма охватывает почти столетний период и состоит из двух частей:

- первая (линиальная) — показывает развитие инвестированных в начале 1928-го года 100 долларов США на момент окончания 2020-го года.

- вторая (столбчатая) — показывает ежегодную доходность, которую имели все три вида облигаций. Линия, пересекающая слева направо столбцы, показывает ежегодную среднюю доходность портфолио, составленного из равных частей всех трех видов облигаций.

Таким образом, инвестированные в начале 1928-го года, 100 долларов США на момент окончания 2020-го года составят:

- в государственных облигациях со сроком погашения 3 месяца — 2 081,82 доллара США (светло голубая линия)

- в государственных облигациях со сроком погашения от 10 лет — 8 920,90 долларов США (серая линия)

- в корпоративных облигациях предприятий, кредитоспособностью ВАА — 53 736,05 долларов США (синяя линия)

Красные столбцы отражают отдельно по годам доходность государственных облигаций со сроком погашения 3 месяца, желтые — доходность государственных облигаций со сроком погашения от 10 лет и зеленые — доходность корпоративных облигаций предприятий, кредитоспособностью ВАА.

Следует отметить, что построение столбчатой диаграммы имеет следующую особенность: окончание красного столбца является началом жёлтого, окончание жёлтого столбца является началом зелёной.

Т.е. если рассматриваем столбец 1882 года, то доходность государственных облигаций со сроком погашения 3 месяца составляет 10,61%, доходность государственных облигаций со сроком погашения от 10 лет составляет 32,81%, а доходность корпоративных облигаций составляет 29,85%. Однако наше портфолио собранно из равного количества облигаций трёх видов, поэтому его доходность — это среднее арифметическое доходностей по каждому году в отдельности.

И ее нам показывает темно синяя кривая, проходящая слева направо через колонна колонной диаграммы.

Как становится понятно из описания к диаграмме, искомая доходность портфолио из облигаций отражается тёмно-синей линией. И если вывести ее среднее значение за рассматриваемый период, то оно составит 4,5%. Их я и принимаю для расчёта доходности инвестиций в облигации в инвестиционном калькуляторе.