По итогам прошлой недели индекс S&P 500 прерывает семинедельное непрерывное снижение и демонстрирует рост в размере 7%. Такого не было с ноября 2020. Нужно сказать, что для «медведей» неделя сразу не задалась, курсы росли, начиная с понедельника и по последнюю минуту пятничных торгов. Кстати, и не случайно, пятница была днём самого сильного роста: только за этот день S&P 500 прибавил 2,5%, что естественно повлияло на то, что моя WhatsApp-лента заполнилась вопросами о причине происходящего, о возможном продолжении роста, о прогнозах и т. д.

Начну с причин

Начиная с понедельника геополитические и экономические новости не поддерживали рынок, но что было гораздо важнее, не оказывали на него давления. И на этом новостном фоне, за семь недель хорошо заработавшие «шортисты», начинают фиксировать свою прибыль, постепенно, один за другим приступая к «покрытию» своих проданных позиций. Всю первую половину недели активно выступавшие руководители региональных отделений Федерального Резерва несли рынку позитивные эмоции тем, что не кошмарили его своими страшными предупреждениями «о повышении ставки сразу на 0,75%» или «о резком снижении баланса национального банка». Да что тут говорить, даже если сам James Bullard, тот самый, чьё только появление на трибуне стоило рынку пары-тройки процентов, заявил, что видит перспективу в прекращении повышения ставки к середине будущего года. Одним словом, день за днём рынок потихоньку «кроет свои короткие позиции», курсы потихоньку ползут вверх, волатильность показывает ежедневное, постепенное снижение, пока не пришла пятница. Забыл написать, что в четверг официально закончился Earning Season, что вызвало облегчение у рыночных участников, т. к. о возможности такого кошмарного сезона рынок уже успел позабыть.

Соответственно, в четверг курсы росли выше, чем во все прошлые дни недели, однако наступила пятница и её рост «побил» рост четверга. И на то было, как минимум, три причины:

- 1. Длинные выходные: в понедельник Американские биржи не работают, в США отмечают Memorial Day. Так вот эти длинные выходные спровоцировали короткую рабочую неделю, т. е. линия сабвея в сторону Wall Street опустела, желающих в пятницу работать было мало, торговать на рынке стало некому. Итогом этого стала низкая ликвидность рынка.

А вот вам пример о том, что при отсутствии должной ликвидности невозможное становится возможным. В ночь с четверга на пятницу прошла отчётность (Earning) производителя одежды, знакомого нам по марке GAP, одноимённой компании The Gap, Inc. (биржевой символ GPS). Отчетность, надо сказать, «глянуть не на что». На всех фронтах компания не смогла подтвердить ожидания аналитиков. Продажи и доход значительно ниже ожидаемых, к тому же и прогнозы на будущее не внушающие доверие у инвесторов. Курсы обвалились на 20%, однако во время торгов в пятницу, акцию «подхватили» спекулянты и не встречая сопротивления инвесторов «подняли» выше прежнего.

Начав торговлю с отметки 8,88 доллара за акцию, курс проделал фантастический дневной рост в 28,6%, вернув всё потерянное ночью и даже закрывшись на 0,57 доллара выше чем он закрывал сессию в четверг. Причиной такого фантастического движения стало, благодаря отсутствию ликвидности, преобладание мелких спекулянтов над институциональными инвесторами.

- 2. А знакомо ли вам такое понятие, как Month-End-Buying? Это вынужденные покупки к концу месяца и они сыграли свою роль и благодаря им росли рынки в пятницу. Не буду пускаться в глубокое объяснение, тем более, что я уже неоднократно этот феномен описывал, но это происходит в большей или меньшей степени к концу каждого месяца, когда малые и большие инвесторы (от нас с вами до огромных пенсионных фондов), выполняя условия своих текущих инвестиционных контрактов (англ. Savings plan, а читателям проживающим в Германии, известных как Sparplan), покупают новые части инвестиционных и ETF фондов. Менеджеры которых, благодаря этим массовым покупкам к концу месяца, сталкиваются с тем, что вынуждены тут же хеджировать эти покупки, приобретением, входящих в эти фонды, акций. Вот этим менеджеры фондов и занимались всю прошлую неделю и если, в течении недели эти покупки растворялись в общей массе происходящего на рынке, то в пятницу, благодаря низкой ликвидности, они стали доминировать над продажами, двигая курсы вверх.

Покупки продлятся до конца месяца, сохранятся и в первые пару дней нового, июня, месяца, но будут идти, день-ото-дня, с резко убывающими объемами.

- 3. Всё описанное в пунктах 1 и 2 привело к тому, что на фондовых рынках был спровоцирован Short Squeeze. Вы помните, это когда торгующие на понижение рыночные участники вынуждены закрывать свои позиции, ограничивая тем самым полученные убытки. А что такое закрыть короткую позицию? Это значит купить ей равноценную, т. е. усилить, поддержать покупателей, что и произошло в пятницу. Эффект от Short Squeeze нельзя недооценивать, «благодаря» ему «кладбище» Wall Street регулярно пополняется «погибшими (слитыми)» аккаунтами проспекулировавшихся шортистов и Height фондов.

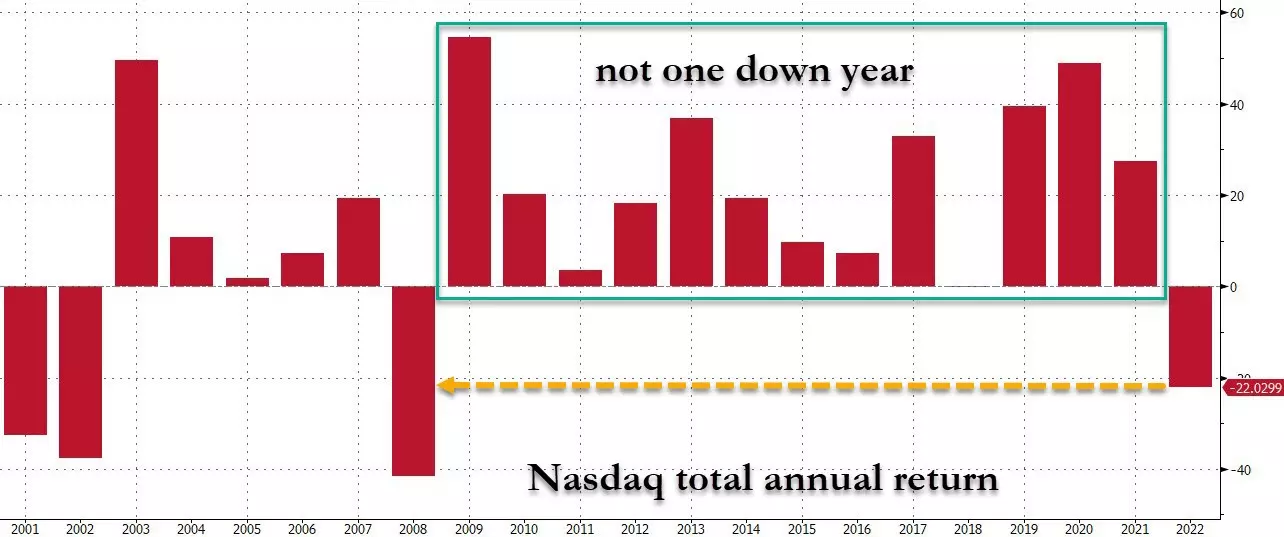

Естественно, не всё так однозначно, естественно, для возникновения Short Squeeze нужны предпосылки, одной из которых является наличие большого числа проданных акций или контрактов. Иными словами, нужна благоприятная почва для «короткого сжатия» — именно такой перевод я встречаю для Short Squeeze на русский язык. И надо сказать, что такая почва возникла. К середине мая количество проданных контрактов индекса Nasdaq 100 было самым большим за всю историю, оно превышало даже количество проданных контрактов во время финансового кризиса 2008-го года! В какое интересное время мы живём и торгуем!

Это не самая актуальная информация, она соответствует началу 2022 года, но и тогда уже видно, что впервые с 2008 года количество проданных контрактов индекса Nasdaq 100 превысило количество купленных. А уже к середине мая ситуация еще больше усугубилась и такой же и остаётся. Это и понятно, с начала года занимать сторону продаж было и остается самой выгодной стратегией.

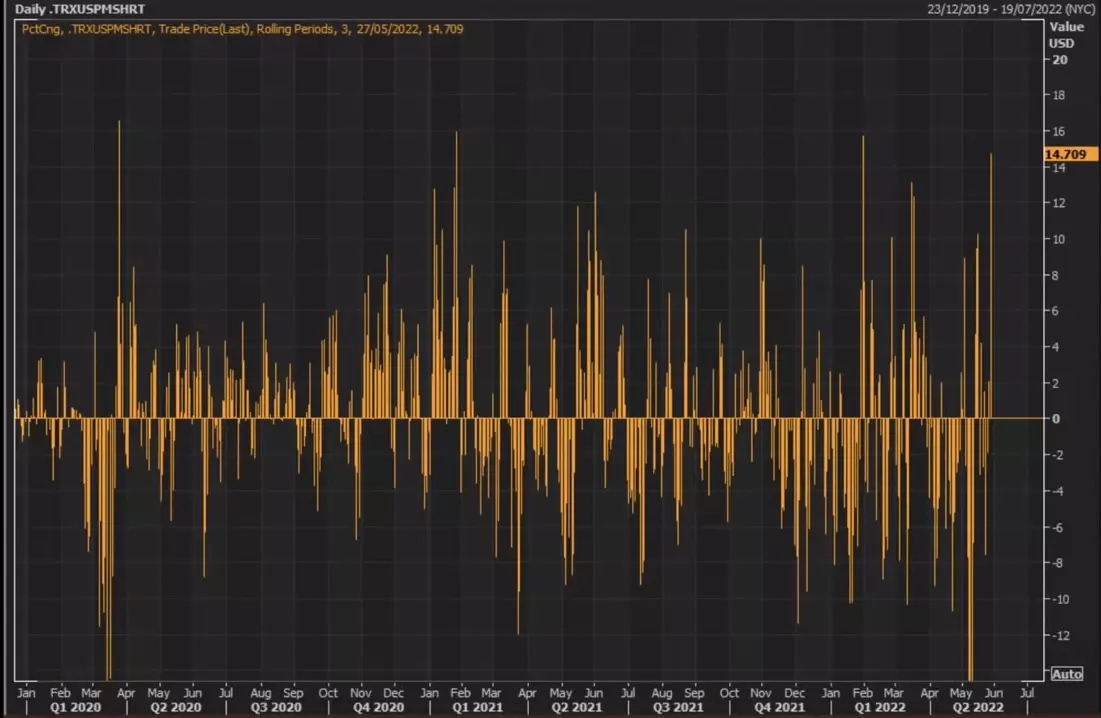

Вот ещё интересный график, он отслеживает изменения курсовой стоимости акций с наибольшим Short Float, т. е. с наибольшим количеством проданных акций.

График отображает изменение курса индекса построенного из акций с наибольшим Short Float. За последние три дня, прошедшей торговой недели, курсы этих акций выросли на 14 процентов. Они снова являются кандидатами для возобновления новых продаж.

Как видно, что причин роста носят краткосрочный характер и, скорее всего, к середине следующей недели рынок отдаст весь рост обратно.

Теперь пару абзацев о моём видение развития рынка в ближайшем будущем.

Возможное развитие

Я, как и прежде, ожидаю, что «медвежий рынок» сохранится и будет развиваться до тех пор, пока не исчезнут причины его породившие. Или, как минимум, пока на стороне «быков» не появятся более значимые причины, которые смогут развернуть рынок, переубедив участников продолжать продажи.

То, что рынок остается перегретым и перекупленными, то, что ставка будет подниматься и баланс национального банка будет сокращаться — всё это продолжит нам сопутствовать как минимум до конца года, а значит и для перехода в рост у рынка не будет ни повода, ни шанса. Этот долгосрочный прогноз я озвучивал не раз и не два и продолжаю его придерживаться. Ну, а что на ближайшие пару недель? К среде недели поутихнет Month-End-Buying, у менеджеров отпадет необходимость покупать акции по любой цене, а сейчас именно так и есть, и они начнут смотреть на показатели, начнут анализировать, искать точки входа и т.д.

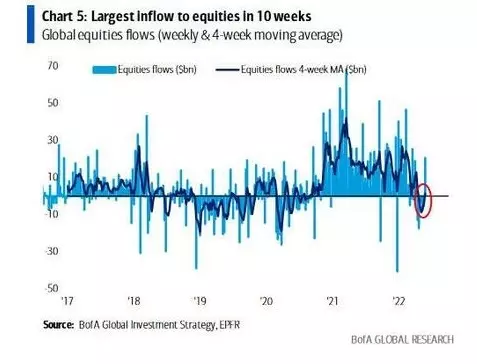

Чтобы вы представили себе масштаб Month-End-Buying приведу статистику от Goldman Sachs, отраженную в графике.

Чистый приток средств в глобальные фонды акций в последнюю неделю стал не просто положительными, превысив и сменив шестинедельный отток средств из этих фондов, он его превысил в разы: 21 миллиард долларов притока в прошлую неделю, против 5 миллиардов оттока в предыдущую ей.

И в первую очередь этот всплеск приходится на ETF фонды.

А теперь представьте, что эти более чем 30 миллиардов долларов менеджеры фондов должны были, по любой цене, срочно превратить в акции. А ещё представьте, что на этой неделе от этих более чем 30 миллиардов «не останется и следа». Нет, они не пропадут, они просто станут акциями и уже не будут играть роли в движении рынка.

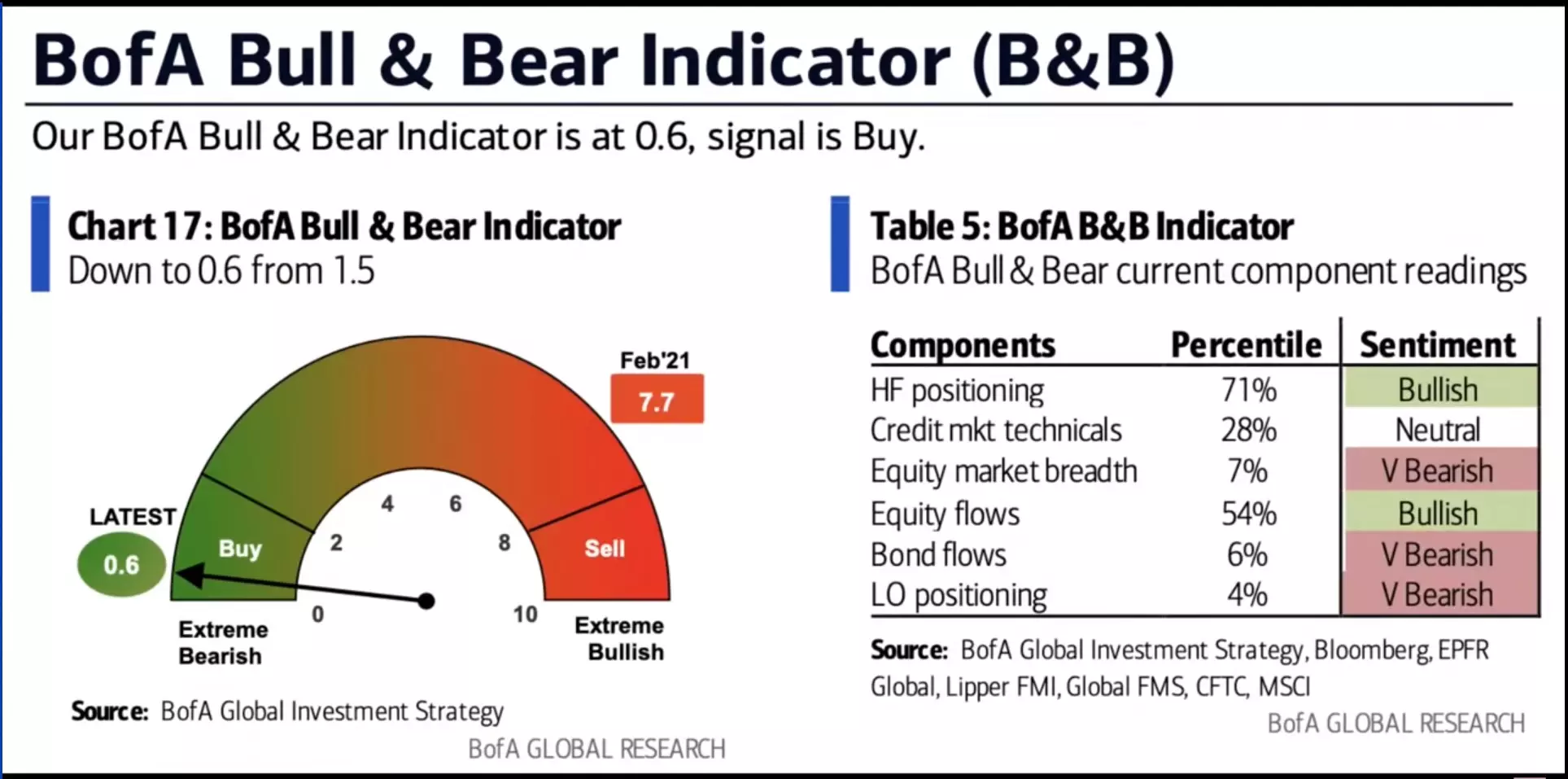

За прошлую неделю контра-индикатор BofA Bull and Bear Indicator, измеряющий настроение участников рынка, опустился с отметки 1,5 до рекордной 0,6 и сигнализирует усиление продаж.

BofA Bull and Bear Indicator является Sentiment индикатором и отражает настроение участников рынка. Его экстремальные значения указывают на то, что настроение участников рынка находят свою однозначность.

Так, например, снижение показателя со значения 1,5 до 0,6 указывает, что большинство участников рынка в краткосрочной перспективе настроено на продажи и будет это настроение превращать в действие.

Те. ни в долгосрочной, ни краткосрочной перспективе я не нахожу каких-либо драйверов роста.

Текущая неделя будет богатой на макроэкономические новости. Это и выход в пятницу данных о рынке труда США, и публикация в среду Федеральным Резервом FOMC-протокола, и очередные выступления представителей и руководителей региональных отделений Нац.банка Америки в среду и четверг, и оглашения в среду индекса Потребительской активности Китая. А пока я писал пост вышли данные по величине и росту инфляции в Еврозоне и странах EU.

Ну и что же вы думаете? — Отражающий величину инфляции Индекс потребительских цен составил 7,9%, против ожидаемых 7,6%.

Ещё раз акцентирую внимание, что это только моё мнение, но причин для роста фондовых рынков нет. (Спешу сказать, что нет ничего страшного в снижении курсов, это даже неплохо, читайте о этом подробнее здесь)