Сегодня на рынках особый день, хотя каждый день на рынках особый, каждый день можно описать, как «сегодня всё было не так, как всегда», но сегодня он действительно особый. И мне очень интересно, как он будет протекать. Я «набросаю» тезисы, хочу чтобы пост увидели и прочли, как можно раньше, а разбор «полёта» сделаю уже «по факту», на выходных.

И так:

- сегодня на рынках «День большого шабаша ведьм»! Это когда истекает срок опционов и фьючерсов и рыночная цена их базового актива, решает будет-ли исполнение/поставка, или ее не будет, т. е. опцион «прогорит», а фьючерс «закроется в минус». На рынках всегда встречаются два совершенно противоположных интереса и благодаря этому и происходит операция купли/продажи. Т.е. многие держатели, а их именно так и называют, фьючерсов и опционов сегодня вынуждены действовать. Именно, что вынуждены, иначе их контракт может принести к совершенно противоположному, от расчётного, результату. Я очень подробно описываю и сами деривативы (опционы, фьючерсы) и «ведьмины шабаши», и то, как они протекают, и как в эти дни действовать в своём посте. Настолько подробно, что даже не успел его ещё закончить, однако его содержание будет актуально и в будущем. Естественно, как автор «будущего шедевра», я рекомендую его всем к прочтению, а пока, повторюсь: сегодня тот день, когда рыночные участники обязаны действовать. Хотят они этого, или нет, а чтобы избежать незапланированного результата, в результате истечения дериватива, рыночные участники сегодня обязаны принимать и воплощать решение.

Т.е. сегодня, в один день на рынок «выйдут» все держатели деривативов и там «станет тесно». Можете себе представить какая будет активность торгов и какие объемы будут проторгованны, какие страсти будут кипеть! Как я люблю такие дни, особенно, когда свои позиции я закрыл ещё в понедельник/вторник и у меня нет необходимости торговать! Сижу, пью чай и спокойно наблюдаю, как туда-сюда мечутся курсы, как в «стакане» (в стакане заявок, не в стакане с чаем) появляется и тут же «расторговывается» небывалое количество контрактов.

- сегодня истекает срок действия контрактов на общую сумму 3,0 триллионов долларов в их номинальной стоимости. Номинальная стоимость (англ. notional) — это не та сумма, за которую был приобретён контракт, а стоимость самого контракта, как такового. Т.е. сегодня на рынке не будет совершено сделок на 3 биллиона, но вот если будут исполнены все обязательства, по приобретенным деривативам, то это выльется в «кругленькие» 3 биллиона долларов. Важно напомнить, что эти 3 триллиона не отражают «открытый интерес», только общую сумму всех деривативных контрактов, подлежащих истечению. Особое внимание нужно уделять, как раз этому «открытому интересу». Ведь он открыт по той причине, что срок действия деривативов ещё не «вышел» и не существует противоположного, его уравновешивающего деривативного контракта. И вот сегодня его нужно тем, или иным способом «закрыть». Справедливости ради нужно сказать, что не все деривативы будут закрываться. Почему так, я пишу в своем будущем посте.

Так вот сейчас на рынке сосредоточено контрактов на 3 триллиона долларов и наибольшая их сумма сосредоточена вокруг индекса американских акций S& P 500. Это и понятно, это и не удивительно — именно его используют инвесторы чаще и больше всего остального для защиты своих портфолио, а трейдеры, для получения спекулятивной выгоды.

Я не стесняюсь слова «Спекулянт, спекулянты» — это не те в классическом понимании этого слова «барыги». Спекулянт — это самый важный участник торгов. Без тех, кто ищет свой заработок в коротких, по времени, сделках не может функционировать никакой финансовый рынок. Спекулянт —это не кто иной, как Quality-Liquidity-Provider (QLР)

Сегодня истекают деривативные контракты на общую сумму около 3,0 триллионов долларов. Наибольшая сумма контрактов связана с индексом американских акций S&P 500. Это фьючерсы и опционы на:

- индекс SPX, истекающие до (АМ) и после (РМ) начала основной торговой сессии

- ES-mini (самый ликвидный фьючерсный контракт на индекс S&P 500)

- SPY ETF(самый ликвидный биржевой фонд на индекс S&P 500)

- всем происходящим будет «рулить» «открытый интерес», вокруг его «закрытия» и будет сосредоточена вся интрига. От него, а не к нему и будет происходить движение курсов. Статистически выглядит так, что более 90 процентов контрактов возникают из-за желания и необходимости, рыночными участниками защиты своих портфолио. Таким образом их не интересует исполнение этих контрактов, они «всеми силами» будут избегать этого. Т.е. они и будут «толкать» цену подальше от своего «открытого интереса». А если это не будет получатся, то они будут вынуждены «крыть» свой «открытый интерес». Пусть простит меня читатель, что я не объясняю подробно процессы, сопутствующие процессу «толкают» и «кроют», а напишу просто, что они открывают позиции двигающие рынок в противоположном, от «открытого интереса» направлении.

Подробно и даже очень, я пишу об этом в моём посте. Т.е. нам осталось найти уровни цен с наибольшим сосредоточением «открытого интереса» и можно сказать, что о «протекании» торгов, о том, куда будут двигаться рынки, в «день ведьминого шабаша», мы знаем всё.

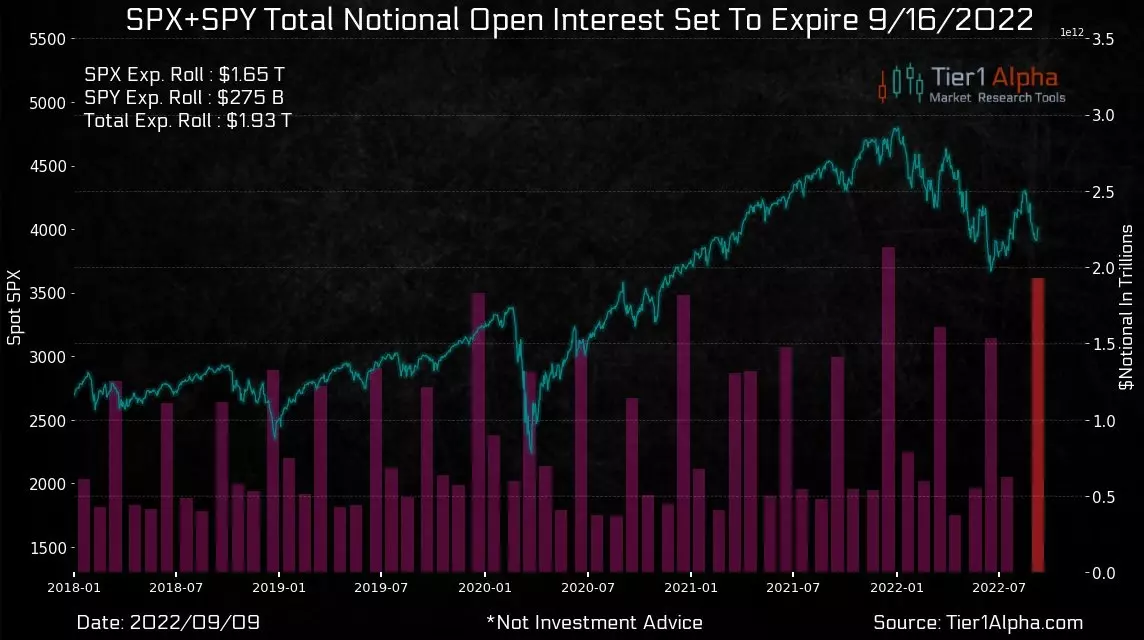

В сентябре этого года в деривативах на индекс S&P 500, сосредоточился огромнейший "открытый интерес" на сумму более 1,93 триллиона долларов США. Последний раз, такой большой "открытый интерес" был в 2018-м году.

- в прошедший понедельник, видя четкое сосредоточение суммарного «открытого интереса» в деривативах на индекс S& P 500, со стороны Call на уровне 4120 пунктов и со стороны Put на уровне 4000 пунктов, я представлял, что в предстоящую неделю, включая пятницу, курсы на рынке будут держаться в коридоре из 120 пунктов. Однако опубликованные во вторник данные индекса CPI, рефлектирующие инфляционные ожидания, показали, что речь о ее снижение вообще не идёт. Курсы почти сразу «ушли» ниже 4000 пунктов и продолжили снижаться в среду, четверг и в предсессионный период пятницы. Т.е. еще до наступления «дня шаббата ведьм» рыночные участники получили дилемму с «открытым интересом» со стороны Put на уровне 4000 пунктов. Находящиеся на этом уровне деривативы начали «угрожать» тем, что в пятницу произойдет их «исполнение».

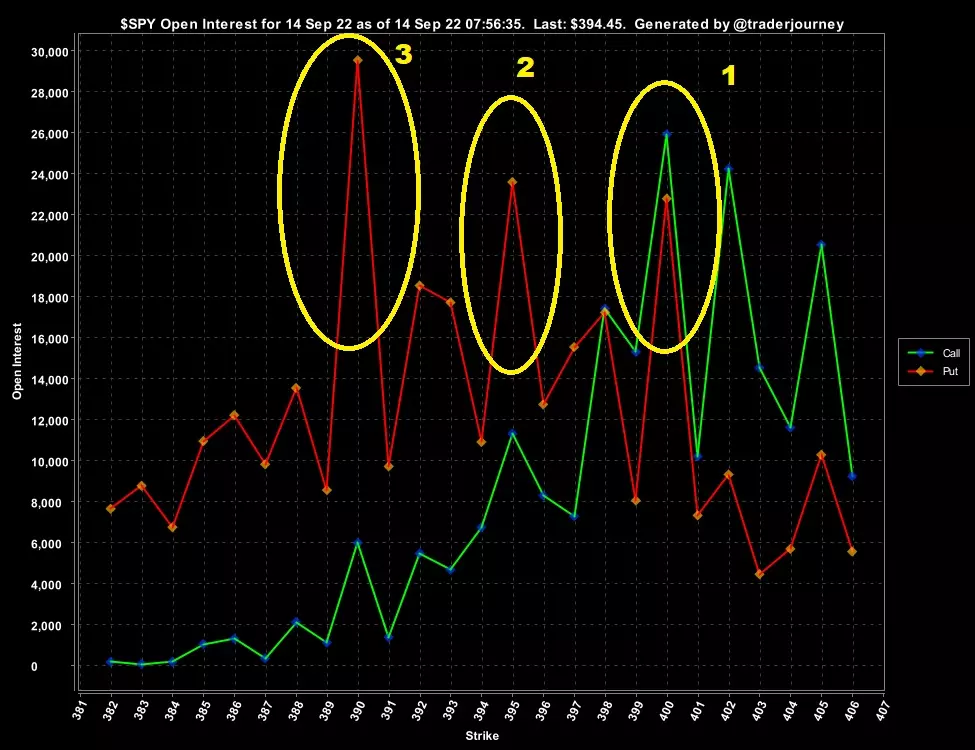

На диаграмме отражено распределение "открытого интереса" по ценовым уровням. Зелёным цветом - "открытый интерес со стороны Call, коричневым - со стороны Put. Внимание необходимо уделять ценовым уровням, находящимся ближе всего к рыночному курсу, в момент составления диаграммы. В понедельник, индекс S&P 500 находился в районе 4100 пунктов, поэтому сигнификантными, для построения прогноза, были уровни: 4120 пунктов со стороны Call(зеленый овал) и 4000 пунктов со стороны Put(коричневый овал).

- все последующие дни наблюдалась «миграция» «открытого интереса» на более низкие уровни. Это было отражением реакции рыночных участников на снижающийся курс индекса S& P 500. И в четверг, после закрытия рынков, мы увидели, что объемы «открытого интереса со стороны Put на уровне 4000 пунктов резко снизились, но не «ушли» полностью, а возросли объемы «открытого интереса со стороны Put на уровне 3950 и на уровне 3890 пунктов. Ранее находившийся на уровне 4120 пунктов «открытый интерес» со стороны Call полностью «мигрировал» на уровень 4000 пунктов.

Учитывая такую «картину» распределения открытого интереса, я вижу два сценария.

- Рыночные участники, предполагая, что публикация в 16.00 (по Берлину) индекса U.S. Michigan Consumer Expectations поддержит рынок и «ведьмин шабаш» пройдет в узком коридоре цен 3950-4000 пунктов.

Однако более правдоподобным и более реалистичным, мне кажется следующий сценарий:

- Публикация в 16.00 (по Берлину) индекса U.S. Michigan Consumer Expectations не сможет существенно повлиять на настроение участников рынка и торговля пройдёт в коридоре 3890-4000 пунктов.

Как менее реалистичный, однако всё-же возможным нужно рассматривать запасной сценарий:

- публикация результатов индекса U.S. Michigan Consumer Expectations будет неожиданностью для рыночных участников и мы увидим курсы выше 4000 пунктов, или значительно ниже 3950-ти пунктов.

Желаю вам хороших торгов! И берегите свой капитал, без него на рынке нечего делать!