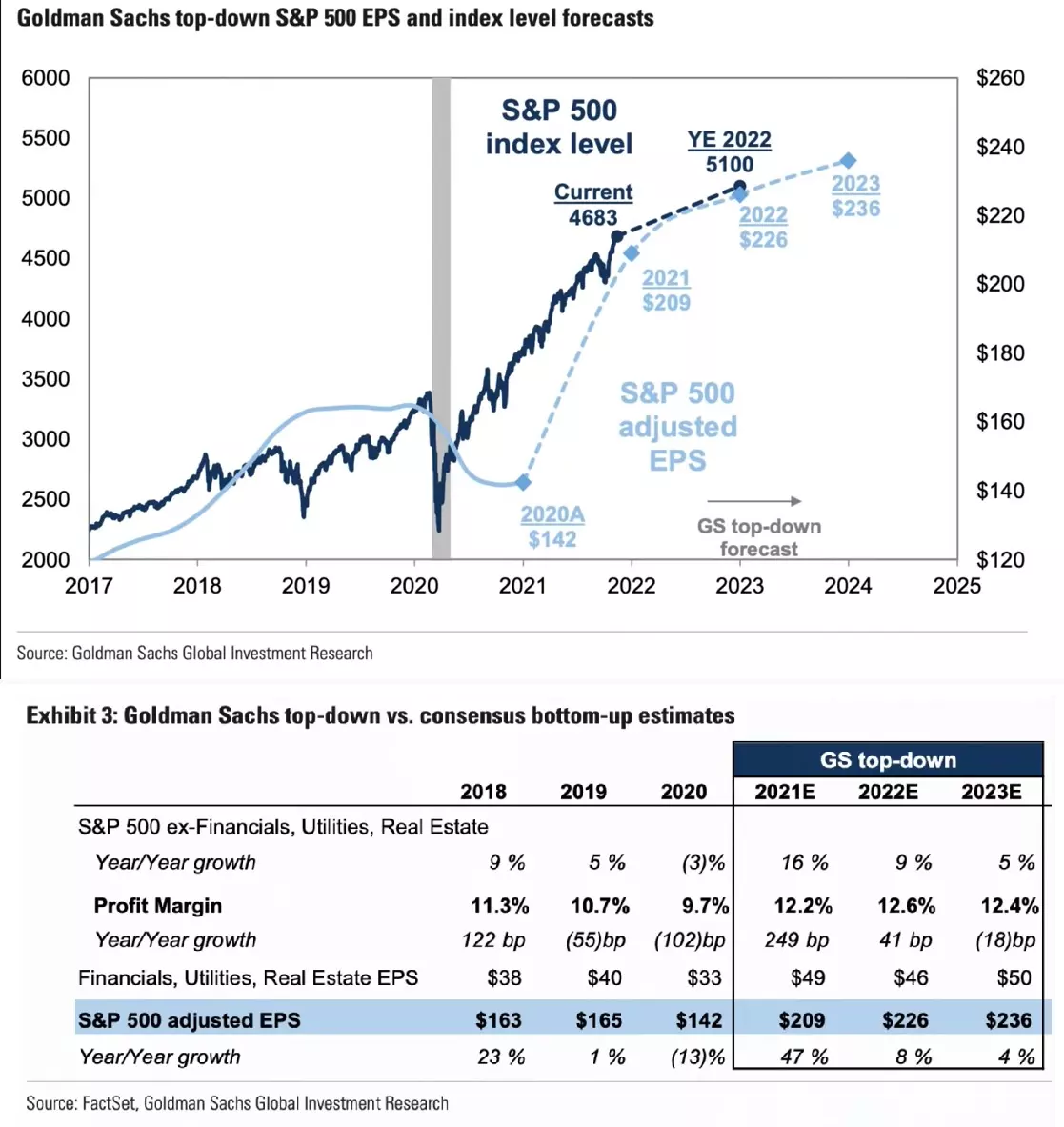

Опубликованный, перед началом торговой сессии, Goldman Sachs прогноз развития рынка на период конец 2021-весь 2022 спровоцировал рост индексов. Крупнейший Asset Manager видит продолжение роста рынков, обосновывая его, дальнейшим увеличением EPS компаний. Согласно прогнозам суммарный EPS компаний, переставленных в индексе S&P 500, с текущего значения в 209 долларов, вырастет до 226 долларов на конец 2022 года и увеличится до 236 долларов на конец 2023 года.

Напомню, что EPS (earnings per share) — один из важнейших показателей используемый в фундаментальном анализе, рефлектирующий прибыльность компании. Для определения EPS консолидированная чистая прибыль компании (за рассматриваемый период, чаще всего это год) делится на средневзвешенное количество акций, находящихся в обращении в течение этого периода. EPS является составной частью в расчете следующих важных, для фундаментального анализа, показателей. Например, P/E при расчёте которого цена акции (P) делится на EPS (Е). И в расчете справедливой стоимости (Fair Price) акции, EPS играет ключевую роль. Рост цены акции, или индекса не вызванный и не подтвержденный адекватным ростом EPS является спекулятивным, со всеми вытекающими из этого последствиями.

Прогноз Goldman Sachs базируется на том, что, по их убеждению, существуют все предпосылки, для дальнейшего роста EPS компаний входящих в индекс S&P 500, который потянет за собою и рост индекса. Справедливости ради, нужно сказать, что S&P 500 начал отрастать уже на этой новости, не дожидаясь роста EPS. В очередной раз, покупатели начали покупку в аванс. Во что это выльется, покажет сегодняшняя торговая сессия, но всё напоминает сценарий, постоянно повторяющийся в последний месяц. Покупателям разрешают выкупать любую мало мальскую новость, любую (на пару красных свечей) корректуру, чтобы потом, резко, в одно движение на распродаже отнять у них деньги. Ну, а пока, Goldman Sachs видит индекс S&P 500 на отметке 5100 пунктов, к концу будущего года. Учитывая то, что за последний месяц S&P 500 отрос на 10,3%, вернув и прибавив себе 441 пункт, Goldman Sachs прогнозирует слегка растущий, можно даже сказать боковой рынок, на будущий год.

Интересно и то, что основной причиной в текущем, в этом году, ралли на фондовых рынках, Goldman Sachs называет, как раз не спекулятивные покупки участников рынка, а их инвестиции, подогретые растущим EPS американских компаний. По их подсчету, при сохраняющейся тенденции и в четвертом квартале, суммарный Profit Margin индекса S&P 500 в 2021 году составит 12,2%, что на 16% выше показателя 2019 года (9,7%). Примерно такого-же, в районе 12-ти %, по прогнозам Goldman Sachs, Profit Margin следует ожидать и в 2022-м, 2023-м годах.

Касательно P/E самого индекса S&P 500, ожидается, что его значение не изменится, оставшись на актуальном уровне 21,7 пунктов. Т.е., веря Goldman Sachs, мы имеем и будем иметь дело со «слегка перекупленным» индексом S&P 500. Я не подсчитывал суммарный показатель P/E для индекса S&P 500, но учитывая P/E представителей FAANG группы и Tesla в придачу, равный 94 пунктам, мне индекс S&P 500 кажется «значительно перекупленным».

Даже в растущей доходности облигаций, Goldman Sachs не видит угрозы фондовому рынку. Их прогноз составляет — 2% доходности 30-ти летних гособлигаций на конец 2022 года (сейчас это 1,6%). По убеждению Goldman Sachs, давление растущей доходности облигаций, будет с «лихвой» элиминирован снижающейся оплатой за риск на фондовом рынке и сохранившимися объемами программ обратного выкупа акций.

В качестве инвестиционных рекомендаций Goldman Sachs предлагает сконцентрироваться на отраслях не подверженных влиянию вируса и инфляции, выбирать корпорации менее всего страдающие от растущих расходов на заработную плату. сотрудников. Касательно value акций, нужно концентрироваться на компаниях и корпорациях демонстрирующих высокую маржинальность. Особое внимание необходимо уделить представителям финансового, технологического и медицинского секторов. Бла, бла, бла и ничего нового, извините за такой комментарий!

В конце поста, хочу пару слов «не от Goldman Sachs».» Скорее всего нам предстоит торговать на снижающихся, или боковых рынках, так вот — уделите внимание Setaps и инструментам, работающим и способным обеспечить статистическое преимущество на них. Учитесь торговать и использовать в инвестировании дериваты.»

Удачных вам торгов и инвестиций! Берегите свой капитал, без него на рынке мы просто зрители.