События, на которых я построил свой пост, по меркам рынка произошли давно, уже аж на прошлой неделе. Однако, для того, о чём я хочу рассказать, они подходят лучше не придумаешь. Тем более, что всё произошедшее в ближайшие 6-12 месяцев (а может быть и дольше) будет регулярно повторяться. Речь в этом посте пойдет о том:

- как интерпретировать предстоящие и только что вышедшие новости

- почему похожие, по своему результату, новости, вызывают совершенно противоположную реакцию участников рынка.

Содержание:

- Что такое новость, ее интерпретация и влияние на рынок

- Предновостная реакция рынка

- Реакция рынка на выход новости

- Пример разбора двух новостей

- Что первично: фундаментальный анализ или технический

Что такое новость, ее интерпретация и влияние на рынок

Под интерпретацией новости следует понимать то влияние, которое она оказывает на настроение участников рынка. Т.е. новость может поддержать рынок, «нагрузить» его, или остаться к рынку нейтральной. Поддержать — это когда после выхода новости, рыночные участники преимущественно покупают и рынок растет.

Соответственно, когда после выхода новости, рыночные участники преимущественно продают, то говорят, что новость «нагрузила» рынок. А если после выхода новости, на рынке «ни то, ни сё», то эта новость осталась к рынку нейтральной. Не лишним будет заметить, что ещё за долго до выхода новости, порою за недели, а то и за месяцы, рынок начинает показывать свою интерпретацию. Т.е. до выхода новости, до дня когда она станет свершившимся фактом, еще время и время, а рыночные участники уже «позиционируются» на рынке с её учетом. Тогда можно говорить, что новость «расторговывают ещё до ее выхода». Это явление описывают, как «рынок вобрал в себя, или включил в себя» новость. Можно еще встретить такое описание: «курсы уже учитывают» будущую новость.

Например, в июне 2021 года, в Америке впервые заговорили о необходимости «сдерживать рост экономики», т. е. зашла речь о подъеме процента ключевой ставки рефинансирования. Так рынок сразу начал «всем своим видом» показывать, что ему это повышение совершенно не подходит, что оно совершенно не радует участников рынка.

В итоге рыночные курсы, еще задолго до марта 2022 года, а именно тогда должно было стартовать повышение ключевой ставки, снизились, «вобрав в себя» эту новость. А в сам день, когда из уст Джерома Пауэлла, шефа Американского резервного банка, прозвучал «приговор», о подъеме ключевой ставки на 0,25%, рынок вырос на 2,75%. Т.е. заранее «расторговав» неизбежность прихода такой «нагружающей» рынок новости, участники подготовившись и свыкнувшись с ней, в день её выхода, радуясь тому, что «всё-таки не хуже, чем ожидалось», начали активные покупки.

На графике видно, что длительное время, ещё до выхода новости, курсы снижаются, как бы заранее расторговывая настроение участников рынка на будущую новость. А в день публикации новости, увидев, что она не хуже чем ожидалось, рынок растет на 2,75%.

Если бы новость отличалась от рыночных ожиданий, то, соответственно, последовала бы более сильная реакция на неё. При отличии в лучшую сторону, рынок отреагировал бы большим ростом. Ну и, соответственно, рынок бы продолжил падение, если бы новость вышла хуже, чем ожидалось.

Это один из миллиона примеров, которые проходили у меня на глазах. И оглядываясь на них, я сделал вывод, что рынок всегда заранее, т. е. задолго до выхода новости, начинает её «расторговывать». Всегда, задолго до выхода новости, рыночные участники начинают спекулировать о том, какая она будет, какую реакцию окажет на рыночные курсы и начинают занимать позиции, согласно своим спекулятивным настроениям. Это преждевременное занятие позиций (позиционирование) и называется «расторговлей новости». А изменение курса рынка или другого финансового инструмента, вызванное «расторговлей новости» и есть именно то, о чем говорят, что «рынок вобрал в себя, или включил в себя» будущую новость, что «курсы уже учитывают её».

Предновостная реакция рынка

А как «задолго до выхода новости» на неё начинается реакция рынка? Когда это «задолго» начинается? Тут свою роль будут играть два фактора (о том что их два, это мое личное заключение. Если к тому что я опишу у вас будет что добавить, то смело добавляйте в комментариях. Любое мнение приветствуется!):

- первый фактор — это насколько значимой является сама по себе будущая новость

- второй фактор — общее состояние рынка, в котором он находится

А сейчас приведу вам «свежайший» пример, чтобы было понятно, что я имею в виду под влиянием обоих факторов на то, как заранее начинается реакция рынка на новость. Итак, в прошедшую пятницу (10.06.2022) ожидалась публикация так называемого базового индекса потребительских цен (The Core Consumer Price Index (CPI)), который измеряет изменения цен по сравнению с предыдущим месяцем на товары и услуги, за исключением продуктов питания и энергии. Надо отметить, что он отражает изменение цен с точки зрения конечного потребителя и поэтому это ключевой способ измерения изменений покупательских тенденций и инфляции. Так как управление инфляцией, которую отражает CPI — это основная задача резервного банка любой страны, то, соответственно, по характеру изменения CPI рыночные участники прогнозируют поведение резервного банка в будущем. Т.е. предстоящая новость, публикация в пятницу CPI, находится в категории «важная, способная оказать сильное влияние на рынок». Всё выше сказанное касалось первого фактора, а теперь, что же у нас по второму фактору — по общему состоянию.

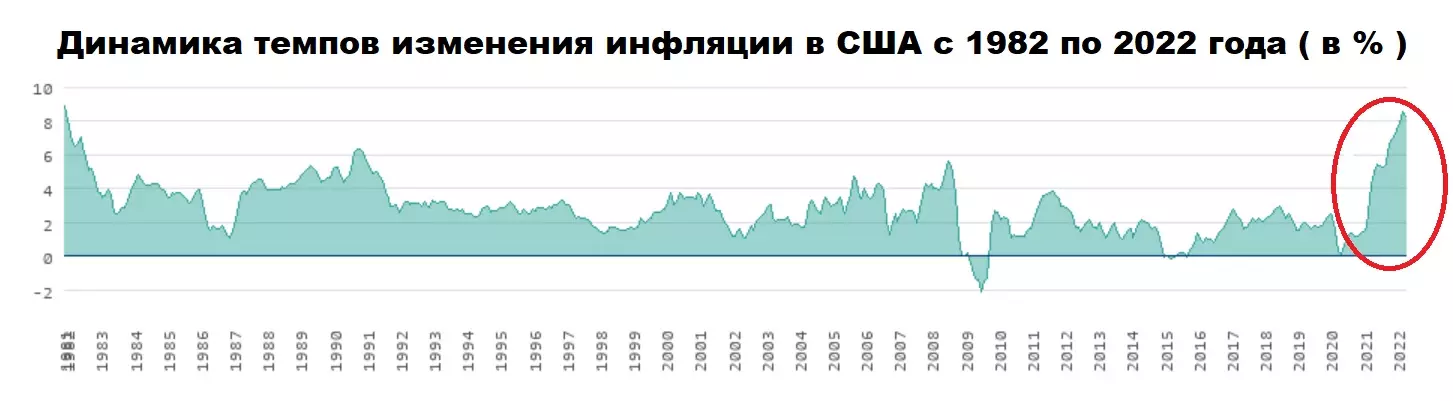

А тут картина следующая: инфляция в США растёт вот уже на протяжении 12 месяцев и при этом темпы роста из месяца в месяц возрастают.

После резкого снижения инфляции, вызванного кризисом COVID-19 и введенным локдауном, начиная с середины 2021 года, инфляция, из месяца в месяц, стремительно растёт (в красном овале).

Этот рост, в большей степени, вызван бурным экономическим ростом, ставший следствием супер либеральной политики FED Reserve (Американского резервного банка). В настоящее время инфляция достигла 8,6%, последний раз такой показатель был зарегистрирован 40 лет назад, в 1982-м году.

Как понимать эти 8,6%, что отражают?

Это понимают следующим образом, что по сравнению с тем же периодом прошлого года, т.е. с маем 2021 года, цены на потребительские товары выросли в среднем на 8,6 процентов.

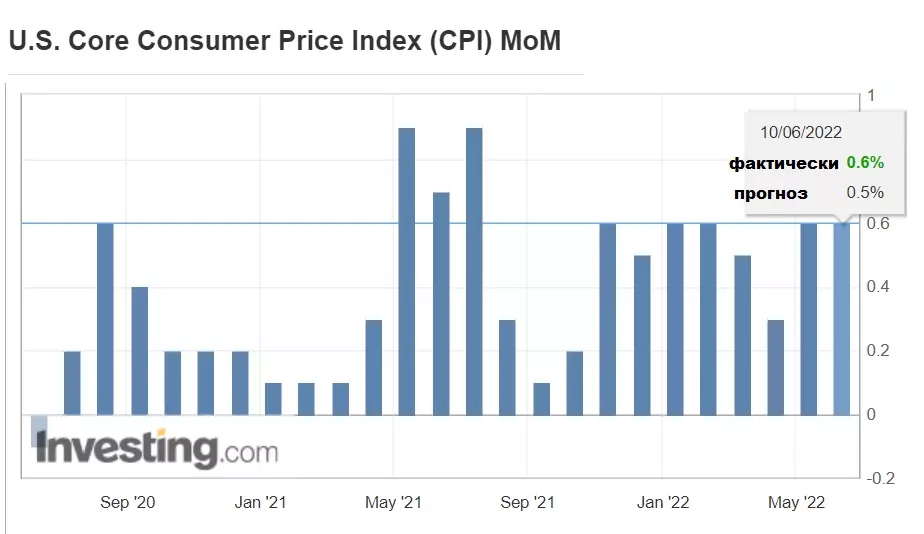

Показатель, отражающий месячное изменение инфляции, т. е. собственно сам индекс потребительских цен (The Core Consumer Price Index (CPI)) сигнализирует стабильно высокую динамику ежемесячного роста инфляции. Последние 8 месяцев он держится у отметки 0,6%.

Диаграмма ежемесячных показателей индекса потребительских цен (The Core Consumer Price Index (CPI)).

Обратите внимание, что последние 8 месяцев CPI демонстрирует стабильно высокое значение, в среднем 0,6%. Этот показатель дает представление о ежемесячном росте цен на товары и услуги, за исключением продуктов питания и энергии.

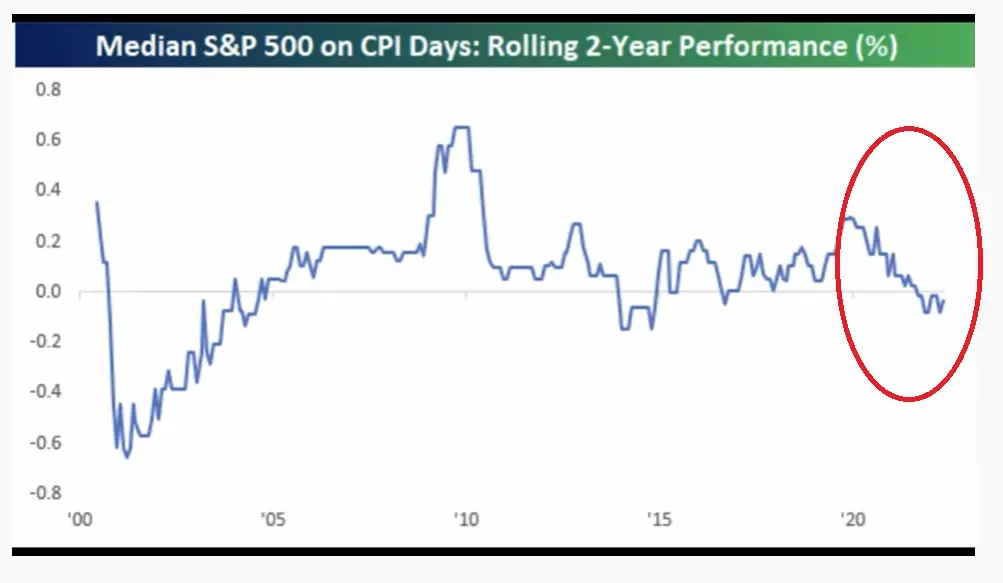

Совершенно не лишним будет взглянуть на то, как реагировал рынок на публикацию данных базового индекса потребительских цен (The Core Consumer Price Index (CPI)) в последнее время.

График отражает реакцию рынка на публикацию данных базового индекса потребительских цен (The Core Consumer Price Index (CPI)) за последние два года.

Красным овалом я выделил участок, на котором реакция рынка на публикацию данных CPI, начиная с ноября 2021-го года, была исключительно негативной.

Т.е. в последнее время, после выхода данных CPI участники рынка торговали на понижение, рыночные курсы при этом снижались.

Исходя из всего вышесказанного, можно оценить состояние рынка следующим образом:

- в настоящее время высокий процент инфляции, который растет в течении 12 месяцев

- стабильно высокий показатель CPI на протяжении 8-ми месяцев

- на все последние публикации данных CPI реакция рынка была негативной.

Теперь, с учётом обоих мною проанализированных факторов, я делаю для себя заключение: «публикация данных индекса CPI безусловно является очень важной новостью, способной оказать сильное влияние на рынок. Все предыдущие публикации вызывали негативную реакцию рынка, при этом макроэкономические показатели со времени последней публикации не улучшились, что позволяет с уверенностью ожидать негативную реакцию рыночных участников и в этот раз. Таким образом я уверен, что рыночные участники будут заранее позиционироваться, учитывая то, что в момент публикации рынок просядет. Т.е. я уверен, что рыночные участники заранее перестанут набирать новые «длинные» позиции, чуть позже приступят к закрытию или сокращению числа уже имеющихся «длинных» позиций, и непосредственно перед публикацией начнут становиться в «шорт», т. е. откроют «короткие» позиции.»

Таков мой вывод исходя из этого анализа. Из всего что я для себя «наанализировал» и «навыводил» вырисовывается и моё поведение до выхода новости, а именно:

- заранее, до дня выхода новости, я перестану открывать позиции и стратегии, которые приносят прибыль при росте рынка

- снижение рыночных курсов — это почти автоматически рост рыночной волатильности. Поэтому, заранее, до дня выхода новости, я увеличу объемы торговли «продуктами волатильности» (VIX, VXX, UVXY и т. д.)

- мои стратегии будут однозначно построены таким образом, что принесут «профит» при снижении рыночных курсов и/или при росте волатильности

Вроде ничего слишком заумного, вроде всё достаточно понятно, единственное, а когда же наступает это «заранее»?

В данном примере оно наступает ровно за одну неделю до публикации данных индекса CPI. Почему такая однозначность? А на самом деле и здесь нет ничего «супер мудрого», просто последняя «рыночно значимая» новость, которая имеет такой же приоритет, как и публикация данных индекса CPI, выходит ровно за неделю до публикации данных индекса CPI. А раз так, то рынок будет занят этой новостью и уже после её выхода полностью переключится и сосредоточится на индексе CPI.

На графике в овале выделен 7-дневный период, предшествующий публикации данных индекса CPI.

Зелёная стрелка (1) — начало предшествующего периода.

Зелёная стрелка (2) — последний день, предшествующий публикации новости.

За шесть предшествующих дней рынок снизился на 3,6%, это отражает настроение рыночных участников. Они уверены в том, что и на этот раз данные индекса CPI, будут хуже, чем ожидают аналитики. Заметно, что чем ближе к пятнице, тем очевиднее снижение курсов, в четверг переросшее в «обвал» более чем в 2%.

Ожидаемо, опубликованная информация данных индекса CPI была хуже, чем предполагали аналитики, что и привело к последующей распродаже — красная стрелка (3).

Теперь, когда мы разобрались с тем, что рынок заранее начинает «отражать» ожидания рыночных участников на характер новости, что хорошие новости — поддержка рынку, а плохие — его нагрузка, рассмотрели, что и как я анализирую в предшествии выхода новости, какие выводы делаю, какое поведение планирую, пришло время рассмотреть поведение рынка в момент публикации новости и непосредственно после.

Реакция рынка на выход новости

По поводу направления движения курсов — тут ничего нового. Они либо растут, либо падают, либо стоят на месте. Можно ли знать или предполагать, как себя поведет рынок? Оказывается, что можно.

Для начала, давайте разберёмся какой характер могут носить опубликованные новости:

- новость может подтвердить ожидание аналитиков

- новость может быть «лучше» ожиданий аналитиков

- новость может быть «хуже» ожиданий аналитиков

И какой она будет можно узнать лишь в момент её выхода, так как тогда можно предположить поведение рыночных участников?

Для этого нам необходимо снова вернуться к нашему «второму» фактору, помните, он отвечал за анализ общего состояния рынка? Вернуться и рассмотреть, а какое влияние каждый из трёх характеров новости, окажет на общее состояние рынка. Новость не изменила общее состояние рынка, значит после её выхода продолжится движение в сторону предшествующую выходу новости. Новость, изменившая общее состояние рынка, способна легко спровоцировать движение рынка в противоположную сторону. Естественно, носящую нейтральных характер, новость, нужно рассматривать в обоих аспектах.

Я вам хочу предложить то, как я рассматривал варианты возможного поведения рыночных участников при каждом из трёх характеров опубликованной информации об изменении данных базового индекса потребительских цен (The Core Consumer Price Index (CPI)), т. е. остаемся на той же новости. Итак я не знаю какой характер она будет носить, но мне известно общее состояние рынка и я просто моделирую поведение рынка на каждый из трёх характеров.

В разные периоды, в разное время у рынка различные заботы, страхи и раздражители. Это вряд ли кого-то может удивить, и вряд ли кто-то будет оспаривать, что, движущиеся в одном направлении рынки, во время кризиса COVID-19 и во время банковского кризиса 2008-го, имели различные заботы, раздражители и причины, вызвавшие это однонаправленное движение.

Находящиеся в глубоком «медвежьем рынке» банковского кризиса 2008-го года, рыночные участники особо пристально следили за корпоративными отчетами банков и других финансовых институтов, за всеми новостями финансового сектора экономики. А у вынужденных из-за локдауна во время кризиса COVID-19 работать из «Home Office» участников рынка, в приоритете была статистика новоинфицированных, больных и переболевших. Т.е. всегда у рынка есть что-то, на что нацелено всё внимание, что «поставлено во главу угла», за чем пристально следят. Есть у рыночных участников и сейчас то, что «делает им нервы», к чему приковано их внимание.

На диаграмме показано какие риски находятся в приоритете внимания у рыночных участников и что вызывает их основные заботы.

С середины 2021-го года рыночные участники считают основным риском действия Федерального Резерва. Агрессивная политика резервного банка в отношении поднятия ключевой ставки способна вызвать обвал курсов и в краткосрочном сценарии привести к рецессии. Однако действовать поступательно резервный банк тоже не может: растущая инфляция грозит в дальнесточной перспективе привести к гиперинфляции и рецессии.

По какому пути вынужден будет пойти резервный банк зависит от того, как будет развиваться инфляция.

Показательно и то, что из месяца в месяц, боязнь агрессии со стороны Федерального Резерва становится выше и выше. Так мы видим, что по сравнению с апрелем, в мае этот показатель вырос с 30 до 35 единиц, или на 15%.

Таким образом мы видим:

- что заботит рыночных участников больше всего

- чего они больше всего боятся

- к чему в основном «прикованы их взгляды»

Т.е. у нас есть понятие, что информация о действиях Федерального Резерва является основным раздражителем рыночных участников и основным драйвером движения рыночных курсов. А раз так, то для понимания того, как будет двигаться рынок после публикации новости, нам необходимо понимание как повлияет эта новость на основной раздражитель, в данном случае на действия Федерального Резерва. Т.е. берём самый вероятный сценарий публикации и проверяем его влияние на действия Федерального Резерва.

Самым вероятным сценарием является тот, при котором опубликованные данные базового индекса потребительских цен (The Core Consumer Price Index (CPI)) будут хуже ожидаемых аналитиками. Это будет обозначать, что инфляцию, во всяком случае пока, не удалось обуздать, что до этого предпринятое повышение ключевой ставки не возымело своего действия. А раз так, то нужно повышать и дальше, а главное агрессивнее. А разве не этого боятся рыночные участники? Ну и какова будет их реакция? Распродажи, распродажи и ещё раз распродажи! Забегая вперёд скажу, что именно этот сценарий и сработал.

На графике видна реакция рынка на публикацию данных индекса CPI. Опубликованные данные были хуже ожидаемых аналитиками, что «открыло дорогу» для агрессивных действий Федерального Резерва.

Т.е. рыночные участники начали допускать, что следующее повышение ключевой ставки произойдет не на 0,5%, а сразу на 0,75%. Такой сценарий ещё не был отражен в рыночных курсах и последовавшая распродажа длилась три дня, за которые рынок «опустился» на 7,9%.

Естественно, кроме основного, приоритетного сценария, я рассматриваю и оба другие:

- данные выйдут лучше ожидаемых

- данные подтвердят ожидания.

Таким образом, у меня есть три сценария развития событий после публикации данных индекса CPI. С учётом приоритетного, я и буду позиционироваться на рынке, однако предусматривая, что возможно, хотя и с меньшей долей вероятности, наступление одного из двух других сценариев.

Теперь вы видите, что и как я анализирую, чтобы понимать возможное действие новости на настроение рыночных участников задолго до её выхода, в момент её публикации и в последующее, после публикации, время. Т.е. вы видите, что вся реакция рыночных участников зависит от того, какое действие новость может оказать на основной раздражитель рынка. Итог всего моего поста можно подвести одним предложением: находим то, что больше всего заботит рыночных участников, проверяем действие трех вариантов публикации новости на основной раздражитель и выстраиваем свое поведение согласно полученных результатов.

Пример разбора двух новостей

А «под занавес», в качестве закрепления пройденного, рассмотрите еще два графика и прочтите мои пояснения к ним.

02.06.2022 года, перед началом основной торговой сессии, был обнародован месячный национальный ADP отчёт изменения занятости (U.S. ADP Nonfarm Employment Change). Он учитывает изменение занятости (создание и сокращение рабочих мест) без учета сельскохозяйственного сектора в Америке.

ADP отчёт выходит за день-два до публикации официальных государственных данных занятости и является индикатором построения предварительного прогноза о состоянии рынка труда. Создание рабочих мест является показателем хорошо развивающейся экономики и расценивается как «бычий» сигнал. Сокращение рабочих мест является показателем стагнации и расценивается как «медвежий» сигнал.

Как видно из диаграммы, ADP отчёт показал данные хуже ожидающихся, было создано 128К новых рабочих мест, что в два раза хуже, чем ожидалось. По логике, рынки должны были снижаться, т.к. такое большое расхождение в меньшую сторону, говорило об остывании рынка труда Америки.

Однако с первой и по последнюю минуты основной сессии, рынок идёт вверх и добавляет 2,8% за день!

А на следующий день, как это и должно быть, одним-двумя днями позже публикации ADP отчёта, обнародовало официальные данные Американское министерство труда (U.S. DEPARTMENT OF LABOR)

Уровень безработицы измеряет процентную долю общей рабочей силы, которая является безработной и активно ищет работу в течение предыдущего месяца.

Значение выше ожидаемого следует рассматривать как отрицательное/медвежье для доллара США, а значение ниже ожидаемого следует рассматривать как положительное/бычье значение для доллара США.

Публикуемые ежемесячные данные уровня безработицы (U.S. Initial Jobless Claims) отражают какой процент от общей рабочей силы в данный момент времени составляют безработные. Низкий процент безработных, отражающий хорошее состояние рынка труда и в целом всей экономики, является для рыночных участников «бычьим» сигналом.

Опубликованные 03.06.2022 данные уровня безработицы были хуже, чем ожидали аналитики, что должно было способствовать сильным «медвежьим» настроениям с рыночными распродажами. Рынок хотя и «просел» на 1,4%, соизмеримо с плохими данными уровня безработицы, это было очень сдержанное движение.

В этих двух примерах рынок игнорирует нормальную, должную, соизмеримую с вышедшими новостями, реакцию на новости. Почему рынок подлетает на 2% при «медвежьем» сигнале ADP отчёта? Почему рынок сдержан при «медвежьем» сигнале данных уровня безработицы? В чём причина этих аномалий в поведении участников рынка?

Причина лежит все в той же боязни агрессивного подъема ключевой ставки Федерального резерва. Всё, что может облегчить принятие такого решения, негативно сказывается на настроении участников рынка. Всё, что способно «затормозить» действия Федерального резерва, расценивается рыночными участниками как благо, и они воодушевленно включаются в покупки.

Плохие данные ADP отчёта говорят о том, что рынок труда «остывает», что предыдущий подъем ключевой ставки «возымел своё действие», а значит Федеральный Резерв может не торопиться предпринимать следующие шаги.

Данные уровня безработицы, были расценены рыночными участниками, как «недостаточно плохими», как «неспособными оказать сопротивление действиям Федерального Резерва». Вот отсюда и весьма сдержанные распродажи.

И как итог, всегда нужно смотреть на то, как повлияет вышедшая новость на основные «страхи» и «заботы» рыночных участников. Всегда основные «страхи» и «заботы» будут доминировать в том, как результат новости трактуется рыночными участниками. Особенно если речь идёт о том, как новость влияет на действия Федерального Резерва.

Что первично: фундаментальный анализ или технический?

Анализ влияния новостей на движение рынка являются частью фундаментального анализа. Многие начинающие инвесторы незаслуженно игнорируют фундаментальный анализ. Отвечая на вопрос, что двигает рынками: «фундаментал» или «техника», они ошибочно отдают «пальму первенства» техническому анализу.

В основе рыночных движений, заложено изменение настроения участников рынка. Будет ли «пробит» очередной уровень или он «выдержит» давление — зависит от настроения участников рынка.

«Фундаментал» — первичен, он начинает и он заканчивает движение. А что же тогда «техника»? А «техника» — причесывает, упорядочивает движение. Она нам указывает на то, «откуда и куда» пойдет инсценированное «фундаменталом» движение.

Хотите быть успешными на рынке — уделяйте внимание фундаментальному анализу! В продаже тысячи книг о техническом анализе, я сам прочёл пару десятков, а вот по фундаментальному анализу — единицы. Я думаю, что причина тут в опыте. Т.е. фундаментальный анализ — это в буквальном смысле — с таким я уже сталкивался и это вызвало следующие действия. То, что рынок переживает сегодня — дилемма обуздания инфляции и подъем ключевой ставки, я уже переживал в «период после банковского кризиса 2008 года». Рынок ведёт себя «как под копирку».

Одним словом — умение анализировать фундаментальные данные придёт с годами, но это не значит, что вы должны ждать этого «пришествия», теряя на рынке деньги. Пользуйтесь анализом, который есть в свободном доступе в интернете, в других источниках и медиа. Сразу скажу, что далеко не всегда платный источник — это лучший источник.

Посмотрите мои фундаментальные анализы, я их публикую в разделе «Новости и релизы» моего блога, подпишитесь и будете всё новое (не только аналитику, но и другие посты) получать к себе на e-Mail. Очень удобно следить за мной в соц.сетях и в YouTube, сюда я выкладываю абсолютно всё, включая посты-молнии, видеоразборы и т. д. Мое преимущество в том, что я и инвестирую, и торгую, а значит у меня найдут информацию и инвесторы, и трейдеры.