Этот пост второй по счету в цикле «Пять (ошибочных) мифов, мешающих разбогатеть». И если первый миф касался финансового состояния будущего инвестора в акции, то в этот раз речь пойдет о якобы необходимости специальных и глубоких знаний о фондовом рынке. Нет-нет, я ни в коем случае не собираюсь поставить под сомнение, что в знаниях сила. Однако только ли в этой силе на фондовом рынке преимущество?

Содержание:

1. Первый порок лузера или как предсказать курс акции

2. Второй порок лузера: FOMO

3. Совет начинающему инвестору

Первый порок лузера или как предсказать курс акции

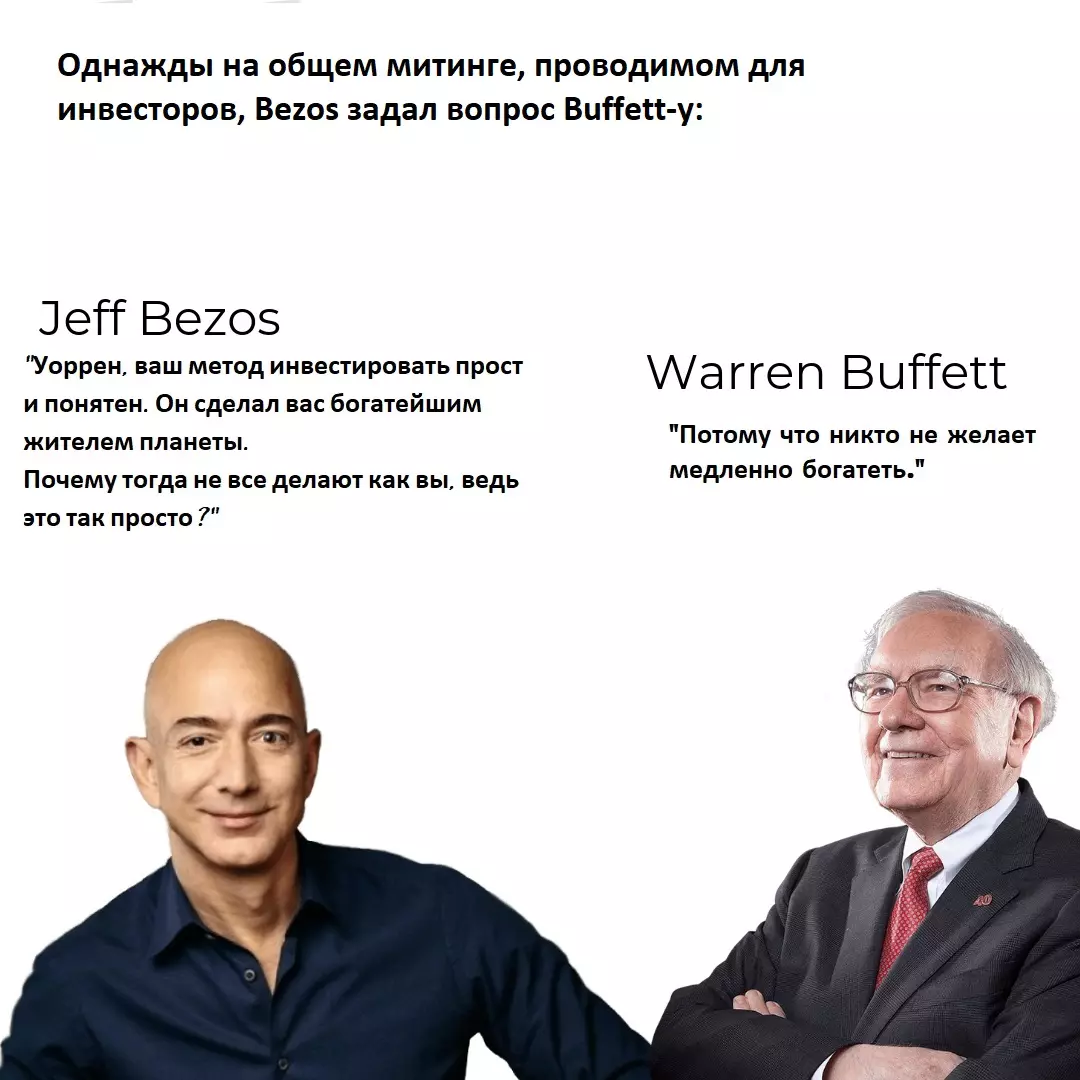

Предсказывать курс акции на фондовом рынке — дело неблагодарное и ни для кого не посильное. Даже самый именитый инвестор, Уоррен Баффет, имеет ровно такие же шансы: 50 на 50. Так почему при одинаковых шансах одним биржа буквально “печатает деньги”, а другие теряют на ней последнее?

Дело тут вовсе не в глубоких знаниях фондового рынка и процессов на нем происходящих. Успех определяет инвестиционная стратегия: первые ведут себя на бирже иначе, чем вторые.

Эти вторые, назовём их лузерами, теряют на бирже лишь потому, что не могут обуздать свое стремление молниеносно разбогатеть. Это не единственный порок лузера, есть и другие, но они проявляются вследствие необузданной жадности и отсутствия терпения.

Жадность и отсутствие терпения толкают лузера делать ставку на акции одной компании, а не распылять свои риски между несколькими. Это распыление рисков называется диверсификацией.

Её отсутствие с вероятностью в 99,9% сведут на нет все мечты лузера о богатстве. Диверсификация - это основное средство снижения инвестиционного риска. Аксиомой является утверждение, что просадки и потери в диверсифицированном портфолио значительно менее ощутимы, чем в концентрированном.

"Диверсификация — это защита от незнания. Она не имеет особого смысла для тех, кто знает, что делает."

Фраза принадлежит легендарному американскому инвестору Уоррену Баффету. Не многие профессиональные инвесторы, не говоря за частных инвесторов, обладают таким умением в отборе акций и имеют такие специфические знания, позволяющие глубоко анализировать отобранное.

На них и направлен этот посыл, мол недостаток знаний можно и нужно сглаживать распределением инвестиционных рисков между акциями различных корпораций. На заднем плане, далеко не полный список корпораций в которые инвестирует Berkshire Hathaway — инвестиционная корпорация Уоррена Баффета.

"Как мне диверсифицировать мой портфель акций, если его размер одна (две, три и т.д.) тысячи евро? Вот когда оно дорастет до ... ( и тут называются различные суммы), тогда и буду диверсифицироваться" - эту фразу я слышу практически ежедневно от тех, кто обращается за консультацией или решил принять участие в проекте «Сам себе инвестор».

Как раз по той причине, что ваше портфолио акций размером в одну (две, три и т.д.) тысячи евро, вы и должны его диверсифицировать, в противном случае у него нет шансов. Никаких шансов: ни шансов роста, ни шансов выжить.

Второй порок лузера: FOMO

Следующим пороком лузера является отсутствие терпения. Быстрее открыть инвестиционный счет, побыстрее завести на него деньги и тут же купить на них что-то. Вот именно “что-то” и “по-быстрее”. Это настолько распространённый порок, что у него есть даже свое название — синдром FOMO.

FOMO — это английская аббревиатура от Fear Of Missing Out, страх что-либо пропустить. Синдром FOMO присущ всем и с ним нужно научиться справляться..

Стремление к быстрому богатству толкают инвестора на инвестиции с высокой степенью риска. Против начинающего инвестора, в одной команде, выступают:

- высокие риски финансового инструмента;

- низкая статистика возможного безубыточного исхода;

- антагонистический принцип получения дохода.

Есть ли шансы у начинающего инвестора противостоять этой троице? Вот потому и нет примеров быстроразбогатевших инвесторов.

Совет начинающему инвестору

Обуздайте жадность и наберитесь терпения — это то, что отделяет лузера от успешного инвестора. А что же со знанием и пониманием фондового рынка, это лишнее? Нет, не лишнее, на фондовом рынке, как и везде, в знаниях сила.

Однако, для того, чтобы стабильно, из года в год, зарабатывать на бирже в районе 12% годовых, вам будет достаточно осилить объем моего сайта. Тут компактно и понятно о том, что такое дивидендное инвестирование в акции и о применении различных финансовых инструментов в инвестировании.

Начинающий инвестор получит все базовые правила и инструменты. Если вас интересует тема инвестирования, запишитесь на консультацию ниже (пока это еще бесплатно) и получите ответы на все вопросы.